Dans un contexte d’atonie généralisée de la croissance européenne et mondiale, l’économie française est confrontée à une faiblesse simultanée de l’offre et de la demande. Le risque, aujourd’hui, est que cette situation ne s’enracine et ne produise des dommages irréversibles à son fonctionnement. Une relance de l’investissement permettrait d’apporter à la demande le soutien dont elle a besoin. Pour autant, la France n’est pas à la traîne par rapport à ses principaux partenaires en termes de montants d’investissement, publics comme privés. Il s’agit donc surtout d’investir mieux, de façon à augmenter le potentiel de croissance du pays. Deux options, qui ne sont pas mutuellement exclusives et qui sont susceptibles de se renforcer, sont envisageables pour dynamiser l’investissement à court terme : la France peut agir seule, ou bien porter la relance à l’échelon européen. Compte tenu de son niveau de dette publique déjà élevé et de ses engagements européens en la matière, la première option pourrait passer par une réorientation de la dépense publique et une amélioration de la qualité des investissements, des mécanismes de garantie publique ou une amplification du programme d’investissement d’avenir. Menée à l’échelon européen, une relance plus ambitieuse s’appuierait sur un budget supplémentaire dans le cadre d’une nouvelle initiative pour l’investissement, ou sur une capacité européenne d’emprunt dédiée.

Mieux investir au service de la croissance

Dans un contexte d’atonie généralisée de la croissance européenne et mondiale, l’économie française est confrontée à une faiblesse simultanée de l’offre et de la demande.

Résumé

Diagnostic

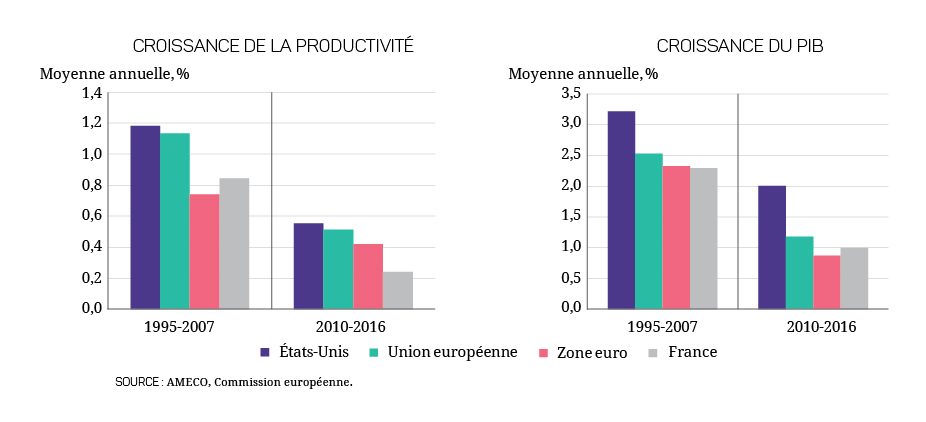

Huit ans après être sortie de la récession, l’économie française progresse toujours nettement en-deçà du rythme moyen de 2,3 % par an qui était le sien entre 1995 et 2007. Aujourd’hui, de nombreux économistes et organisations internationales craignent que cette situation, qui dépasse le cas de la France, ne s’enracine et ne conduise à un affaiblissement durable du potentiel de croissance via des effets d’hystérèse (perte durable d’employabilité des personnes au chômage), ou une dégradation du stock de capital liée à un investissement insuffisant. Cette perspective est d’autant plus inquiétante qu’elle s’ajouterait à l’affaissement des gains de productivité et de la croissance potentielle déjà observé, qui affecte tous les pays avancés[1]. D’après les estimations de la Commission européenne, la croissance potentielle française serait ainsi passée d’une moyenne proche de 2,0 % dans la période d’avant-crise à 0,9 % ces dernières années.

Ce ralentissement est en réalité plus ancien que la crise et il touche l’ensemble des économies avancées. Il résulte avant tout de problèmes d’offre, qui limitent la capacité des entreprises françaises à profiter des opportunités de croissance sur les marchés extérieurs. En témoignent les pertes de parts de marché à l’international, la dégradation de la compétitivité-coût que le CICE (Crédit d’Impôt Compétitivité-Emploi) n’a que partiellement permis de corriger et le positionnement en gamme insuffisant de la France[2]. À ces facteurs d’offre s’ajoutent, depuis la crise, la faiblesse de la demande interne qui se traduit par un PIB encore en-deçà de son potentiel[3] et le maintien d’un volant de chômage conjoncturel.

L’amplification des investissements publics pourrait permettre de répondre à la fois aux problèmes d’offre à l’origine du ralentissement de la croissance et de soutenir la demande. L’OCDE et le FMI ont récemment appelé à agir en ce sens[4], mettant en garde contre les risques d’une stagnation durable. Le moment paraît d’autant plus opportun que l’action des banques centrales permet à de nombreux États d’emprunter à un coût extrêmement bas.

Cependant, même s’il a reculé de près de 10 % depuis 2008, l’investissement public[5] reste en France à un niveau nettement supérieur à celui de la moyenne des pays européens (3,4 % du PIB contre 2,7 %), en particulier de l’Allemagne (2,2 %) et du Royaume-Uni (2,6 %). Comparativement à nos partenaires, la France est également relativement bien dotée en infrastructures de qualité[6]. Dans ces conditions, le risque est que l’augmentation de l’investissement public conduise à financer des projets dont la rentabilité socio-économique serait faible.

C’est pourquoi l’enjeu pour la France est d’abord de parvenir à sélectionner les investissements publics susceptibles d’entraîner l’investissement privé, dont l’effet sur l’amélioration de la productivité et du potentiel de croissance à long terme est avéré, et qui ne se traduiraient pas par un alourdissement futur du déficit lié aux dépenses de fonctionnement. Ceci plaide pour un investissement tourné vers les besoins d’avenir comme la transition énergétique (rénovation thermique des bâtiments, transports urbains propres, infrastructures nécessaires au véhicule électrique), le déploiement des infrastructures numériques, le financement du capital risque ou encore l’enseignement supérieur et la recherche. Certains postes de dépenses courantes comme le soutien à l’innovation, la santé et l’éducation, ne répondent pas à la définition comptable de l’investissement, mais devraient être inclus dans ce cadre dès lors qu’ils présentent la caractéristique d’accroître le potentiel de croissance du pays.

Naturellement, ces investissements n’ont pas tous vocation à être intégralement pris en charge par le secteur public, mais celui-ci peut jouer un rôle de catalyseur, là où le rendement privé est trop faible ou le risque trop élevé pour que les projets soient spontanément financés. Par exemple, dans le cas de la transition énergétique, l’investissement public a sans doute un rôle d’accélérateur à jouer, étant donné la faiblesse actuelle du prix du pétrole et de celle du prix des permis d’émission carbone, qui n’incitent pas à l’investissement privé.

Face à la nécessité de soutenir la croissance potentielle et de préparer l’avenir, la France doit choisir une orientation pour sa stratégie d’investissement au sens large. Le consensus des économistes sur l’utilisation de la politique budgétaire dans un contexte de stagnation de l’activité est à ce propos en pleine évolution[7].

Deux options s’offrent au pays pour améliorer et dynamiser l’investissement à court terme : (i) agir seul et utiliser pour cela toutes les marges que permet le cadre européen actuel ; (ii) mobiliser les pays partenaires pour une relance de l’investissement plus ambitieuse à l’échelon européen

1. Voir Jaubertie A. et Shimi L. (2016), « Où en est le débat sur la stagnation séculaire ? », Trésor-Éco n°182.

2. Voir pour un bilan complet Sode A. (2016), “Compétitivité : que reste-t-il à faire ? », Enjeux 2017-2027, France Stratégie.

3. L’ « output gap » serait de l’ordre de −1,4 point de PIB en 2016 d’après les estimations de la Commission européenne.

4. OCDE (2016), « Using the fiscal levers to escape the low-growth trap », Chapitre 2, OECD Economic Outlook, Issue 2 ; FMI (2016), World Economic Outlook, October : Subdued Demand, Symptoms and Remedies.

5. Au sens de la comptabilité nationale, c’est-à-dire la formation brute de capital fixe (acquisitions nettes des cessions d’actifs fixes corporels ou incorporels − brevets, etc. − issus de processus de production et utilisés de façon répétée ou continue dans d’autres processus de production, compte non tenu de la dépréciation du capital).

6. Voir Cour des Comptes (2015), « La situation et les perspectives des finances publiques », rapport annuel ; Douillard P., Janin L. et Lorach N. (2014), « Y a-t-il un retard d’investissement en France et en Europe depuis 2007 ? », La Note d’analyse n°16, France Stratégie.

7. Voir Furman J. (2016), « The New View of Fiscal Policy and Its Applications », mimeo.

Option 1

Une stratégie nationale pour améliorer et dynamiser l’investissement

La faiblesse actuelle des taux d’intérêt soulève un débat légitime sur la meilleure manière de saisir cette opportunité, compte tenu du fait que des besoins d’investissement peuvent aujourd’hui être financés à un coût moindre qu’ils ne pourront l’être demain.

Deux scénarios sont envisageables : une augmentation permanente de l’investissement public, ou une hausse ponctuelle et limitée dans le temps, sur trois années par exemple. Sous des hypothèses prudentes de multiplicateur (effet d’entraînement sur la croissance de la dépense publique) et de remontée graduelle des taux, 10 milliards d’euros annuels supplémentaires d’investissement public accroîtraient le ratio de dette sur PIB de la France de 0,5 à 1,5 point à horizon 2027. En outre, l’accroissement de l’investissement pourrait s’autofinancer à long terme s’il augmentait de manière pérenne la croissance potentielle, s’il générait des économies grâce à la modernisation de l’administration ou s’il réduisait les transferts sociaux futurs – par exemple en augmentant l’employabilité des personnes. Sous certaines conditions, l’OCDE[8] soutient que la France pourrait accroître ses investissements pendant quatre ans, sans effet sur le ratio dette publique / PIB à l’horizon 2040. Ce surcroît d’investissement serait également neutre sur le niveau de dette s’il était compensé par moins d’investissements demain.

Un renforcement de l’investissement public n’aurait probablement pas d’impact déstabilisant sur la signature française, et donc sur les taux d’intérêt, si celui-ci n’était pas perçu comme un relâchement permanent de l’ajustement budgétaire. Il devrait donc s’accompagner d’une trajectoire crédible de baisse future des dépenses courantes et d’un processus rigoureux et transparent de sélection et de mise en œuvre des investissements à financer.

Compte tenu de l’état des finances publiques de la France et de ses engagements européens en la matière, trois autres voies s’offrent au pays s’il décide d’agir seul : (i) réorienter la dépense publique nationale pour favoriser l’investissement ; (ii) amplifier les investissements du Programme d’investissements d’avenir qui n’ont pas d’impact sur le déficit public ; (iii) mobiliser des mécanismes de garantie publique qui n’augmentent pas les dépenses publiques dans l’immédiat.

Réorienter la dépense publique au profit de l’investissement tout en améliorant sa qualité

Il est possible d’améliorer la qualité des dépenses publiques pour favoriser celles qui ont un impact positif sur la croissance potentielle. L’effet à attendre de cette stratégie sur la croissance de court terme serait faible, car il s’agirait de réallouer des dépenses publiques sans augmenter leur montant global.

Alors que le respect de la trajectoire d’ajustement budgétaire nécessite déjà de réduire la dépense, la principale difficulté ici consiste à réussir à identifier des gisements d’économies supplémentaires, pour redéployer la dépense publique au bénéfice de l’investissement. Cette note ne traite pas de la nature des dépenses qui pourraient être réduites en priorité ; elle se concentre sur la nature de celles qui devraient leur être substituées.

Afin d’éviter une augmentation future du déficit lié aux dépenses de fonctionnement, devraient a priori être privilégiés les investissements consacrés à la rénovation et la maintenance d’infrastructures existantes. Celles-ci génèrent traditionnellement moins de dépenses de fonctionnement supplémentaires que les infrastructures nouvelles. Se justifient également des investissements qui accroissent le potentiel de croissance du pays, comme les dépenses de recherche ou d’éducation. Afin d’égaler les pays les plus performants, l’effort supplémentaire en faveur de l’éducation pourrait par exemple atteindre 1,4 point de PIB[9].

La France conserve d’importantes marges de manœuvre pour améliorer la qualité de l’investissement public. Depuis la Loi de Programmation des Finances Publiques (LPFP) de 2012, les investissements civils financés par l’État et ses établissements publics doivent faire l’objet d’une évaluation socio-économique préalable, soumise à une contre-expertise indépendante pilotée par le Commissariat Général à l’Investissement. Ces évaluations paraissent cependant encore perfectibles et insuffisamment intégrées dans le processus de décision[10]. L’inventaire des projets d’investissement reste parcellaire et les évaluations, parfois sommaires, ne font pas l’objet d’une méthodologie homogène. Sur tous ces points, la réponse passe par la mise en place de méthodes détaillées et rigoureuses d’évaluation des coûts et bénéfices socio-économiques par type d’investissement[11].

Plus fondamentalement, la plus grande partie de l’investissement public – celui des collectivités territoriales, qui représente près des deux tiers de l’investissement public du pays – échappe à cette obligation d’évaluation. Il serait souhaitable que s’organise un réseau de l’évaluation entre les institutions de l’État et les collectivités territoriales, visant à améliorer la qualité et l’utilité des projets.

Une alternative à l’investissement en infrastructures est à rechercher dans les investissements qui réduisent les coûts de fonctionnement du secteur public. Il s’agirait d’engager aujourd’hui des dépenses de modernisation et de digitalisation de l’administration gagées sur la réduction future des dépenses courantes[12]. Ceci permettrait par exemple d’accompagner la réforme territoriale en s’assurant de l’effectivité des économies attendues. Elles peuvent être considérables sur le moyen terme, mais elles supposent un investissement de départ souvent important[13].

Amplifier les investissements du programme d’investissements d’avenir qui n’ont pas d’impact sur le déficit public

La France dispose depuis 2010 d’un programme original de financement des investissements, le Programme d’investissements d’avenir (PIA), qui entre dans sa troisième phase. Piloté par le Commissariat général à l’investissement (CGI), il a pour objectif d’encourager l’innovation et de valoriser la recherche et l’enseignement supérieur afin d’améliorer la compétitivité à long terme de l’économie française. Il a été doté pour ses deux premières phases de 47 milliards d’euros et de 10 milliards supplémentaires pour la troisième étape qui s’ouvre. Le Comité d’examen à mi-parcours a jugé que l’initiative du PIA a produit des effets positifs, à la fois quantitatifs et qualitatifs[14]. Certains projets sont soutenus par des dotations non consommables, qui n’ont que très peu d’impact sur le déficit public au sens de nos engagements européens, et par des prises de participation au capital ainsi que par des prêts, qui n’en ont pas. Dans la troisième phase du PIA, ce sont six milliards d’euros qui entrent dans cette catégorie. La France pourrait privilégier cette voie pour accroître l’investissement dans les années qui viennent sans contrevenir à ses engagements européens. Naturellement, cela emporterait des contraintes fortes sur le type d’investissements réalisables.

Mobiliser des mécanismes de garantie publique

La France peut explorer des voies plus innovantes pour soutenir l’investissement, notamment en offrant des garanties publiques, qui permettent de mobiliser les financements privés en réduisant le risque attaché à des investissements de long terme.

Grâce à des mesures garantissant la trajectoire du prix du carbone définie par l’État, il est par exemple possible de débloquer des investissements bas-carbone financés par le secteur privé en réduisant l’incertitude à laquelle ils font face. Ce type de soutien sous forme d’engagement conditionnel, qui diminue le coût de financement de projets privés, pourrait également être mobilisé pour d’autres types d’investissement[15]. Il conviendrait cependant de mettre en place des mécanismes robustes de sélection des projets éligibles, pour éviter toute dérive sur les dépenses publiques futures.

8. OCDE (2016), op. cit.

9. Agacinski D., Harfi M.et Ly S. (2017), « Quelles priorités éducatives ? », Enjeux 2017-2027, France Stratégie.

10. Cour des Comptes (2015), op. cit. ; Évaluation des grands projets d’investissement public, rapport annexé au projet de Loi de Finances pour 2015.

11. Créé à la demande conjointe de France Stratégie et du Commissariat Général à l’Investissement, le Comité d’experts des méthodes d’évaluation socioéconomiques, dont la séance inaugurale s’est tenue en janvier 2017, aura pour mission de contribuer à préciser les règles méthodologiques de l’évaluation socio-économique et à renforcer leur usage, au sein de l’État comme des collectivités.

12. Ragot X., Thimann C. et Valla N. (2016), « Taux d’intérêt très bas : symptôme et opportunité », Les Notes du Conseil d’analyse économique, n°36, décembre.

13. À titre d’exemple, le coût du déploiement de Chorus, logiciel de comptabilité de l’État, est estimé à près de 1 Md€ mais doit permettre de générer une économie annuelle de l’ordre de plus de 400 millions d’euros. Voir Rapport Annuel de Performance 2014, Gestion des finances publiques et des ressources humaines.

14. France Stratégie (2016), Programme d’investissements d’avenir. Rapport du comité d’examen à mi-parcours, 29 mars.

15. Pour une typologie, voir notamment OCDE (2016), Progress Report on Approaches to Mobilising Institutionnal Investment for Green Infrastructures, septembre.

15. Pour une typologie, voir notamment OCDE (2016), Progress Report on Approaches to Mobilising Institutionnal Investment for Green Infrastructures, septembre.

Option 2

Une relance plus ambitieuse de l’investissement au niveau européen

Dans une seconde option, la France peut chercher à entraîner ses partenaires européens dans une stratégie d’investissement plus ambitieuse. Deux voies potentiellement complémentaires s’offriraient à elle : (i) confier à l’échelon européen un budget supplémentaire dans le cadre d’une nouvelle initiative pour l’investissement ; (ii) créer un nouveau fonds européen pour l’investissement sur la base d’une capacité commune d’emprunt.

Une nouvelle initiative européenne pour l’investissement

Le plan Juncker a mobilisé une garantie de la Commission européenne, financée sur son budget pour 16 milliards d’euros et par une contribution de la Banque européenne d’investissement (BEI) pour 5 milliards d’euros. 315 milliards d’investissements privés devraient ainsi être générés en trois ans au niveau de l’Union européenne (de la mi-2015 à la mi-2018). Ce plan fonctionne : à mi-échéance, les projets lancés totalisent près de 165 Md€, dont plus de 21 Md€ pour la France. Le Conseil européen de décembre 2016 a décidé d’étendre ce plan dans la durée, pour le porter à 500 Md€ d’ici à 2020, en mobilisant un peu plus le budget européen et la BEI.

La France pourrait chercher à convaincre ses partenaires d’aller plus loin encore, en affectant à un nouveau plan d’investissement des ressources qui ne seraient pas prises en compte dans l’application des règles budgétaires européennes. Ce plan d’investissement rénové financerait des projets plus risqués et pourrait également rendre plus fréquente et réactive une composante de subvention publique pour certains projets. Ceux-ci devraient présenter un intérêt socio-économique important, évalué selon un processus rigoureux agréé au niveau européen, du type de celui que la France a mis en place pour le PIA. Avec un taux de subventionnement faible, de l’ordre de 10 %, fondé sur la valeur collective avérée du projet pour compléter sa valeur purement privée, l’effet de levier serait très supérieur à celui du plan d’investissement actuel.

Créer une nouvelle capacité européenne d’emprunt

Les États membres pourraient garantir collectivement un nouveau fonds qui emprunterait sur les marchés pour financer des investissements non pris en charge par le secteur privé, destinés à accroître la croissance potentielle de l’Union européenne.

À titre d’exemple, un plan pour l’investissement dans les compétences pour des métiers où les offres d’emploi peinent à être satisfaites pourrait être engagé à grande échelle en Europe. Le fonds servirait de garantie à un système de prêts contingents mis en place pour financer la formation aux métiers en tension. Le bénéficiaire rembourserait son prêt au cours de sa vie professionnelle future uniquement lorsque ses revenus dépasseraient un seuil, fixé à l’avance.

Le fonds de garantie servirait aussi à accélérer la transition énergétique, via la mise en place de mécanismes de garantie sur le prix futur du carbone exposé plus haut, mais cette fois-ci au niveau européen.

Un tel fonds pourrait être logé au sein de la BEI ou bien être créé de manière ad hoc pour une partie seulement des États membres. Sans impacter les finances publiques des États, il contribuerait fortement à relancer l’investissement en Europe.