Donner lisibilité et stabilité à la fiscalité française

Héritée de l’histoire, la fiscalité française résulte aujourd’hui d’un empilement de dispositifs qui poursuivent souvent plusieurs objectifs à la fois, ou plusieurs fois le même objectif. Elle donne lieu à des règles de calcul complexes et difficilement lisibles pour le contribuable, nourrissant un sentiment d’arbitraire et d’injustice. Pour les entreprises, la complexité induit des coûts administratifs et financiers importants, qui s’ajoutent à une fiscalité déjà élevée.

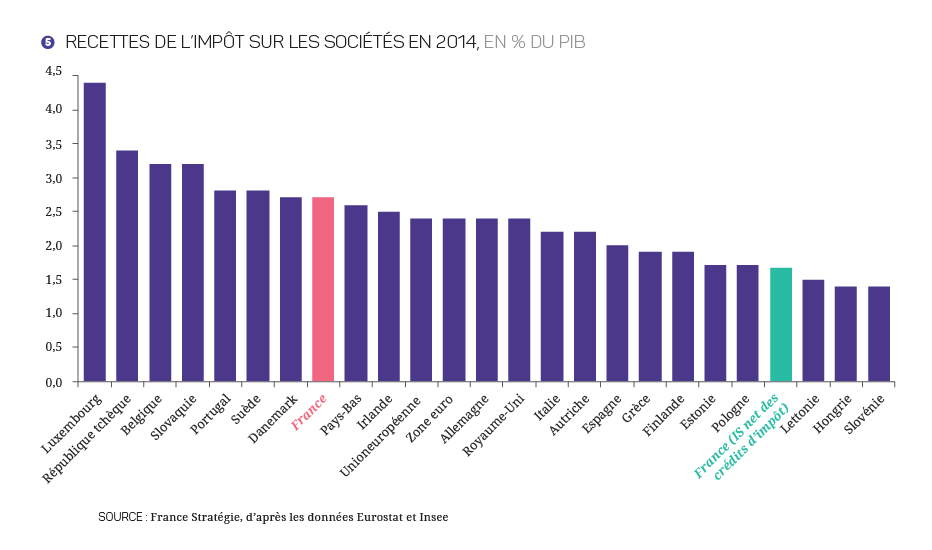

Les dispositifs dérogatoires mériteraient d’être plus systématiquement et rigoureusement évalués (en matière de fiscalité de l’épargne ou de soutien au secteur de la construction, par exemple). Les dépenses fiscales et les crédits d’impôts se sont multipliés au cours des vingt dernières années, pour une efficacité qui demeure aujourd’hui très incertaine.

Au cours de la prochaine décennie, la France devrait se fixer l’objectif de simplifier son système fiscal. Cette simplification serait favorable à la croissance, à l’attractivité du pays et à la cohésion nationale. Pour guider son action, la France devrait faire sien le principe de Tinbergen, qui prône la spécialisation et la différenciation des instruments. Trop souvent, la fiscalité française cherche à assigner à un outil fiscal tous les objectifs à la fois – rendement, progressivité, incitations –, au prix d’une complexité importante et de résultats mitigés sur tous les fronts[22]La question de la progressivité, qui domine beaucoup de débats sur la fiscalité, est particulièrement frappante. Faut-il que tous les impôts présentent cette caractéristique ? Cela ne correspond, a priori, à aucune logique économique. Cette progressivité doit être un objectif assigné au système fiscal dans son ensemble ; elle peut passer par des impôts ou des transferts dédiés, dès lors qu’ils surcompensent les effets régressifs des autres.

Ce principe de spécialisation et de différenciation est le garant de l’efficacité, de la cohérence et de la lisibilité du système. Il est également la condition d’un débat apaisé sur une éventuelle réorientation de la fiscalité.

Réduction des inégalités de revenus et progressivité de l’impôt

La réduction des inégalités de revenu du travail et du capital via les prélèvements obligatoires et leur redistribution est une des missions fondamentales des pouvoirs publics. À cet égard, le système français remplit sa fonction[23], mais son caractère redistributif ne tient qu’en partie au caractère progressif de l’impôt. La France redistribue nettement plus par la dépense que par le prélèvement.

De fait, la réduction des inégalités, lorsque l’on passe du revenu imposable au revenu disponible, est imputable pour les deux tiers aux prestations monétaires (prestations familiales, allocations logement, minima sociaux) et pour le tiers restant au caractère progressif des prélèvements obligatoires directs (porté pour l’essentiel par l’IR)[24]. En outre, une réduction supplémentaire de ces inégalités, très importante, est liée au fait que les services d’éducation et de santé sont fortement socialisés.

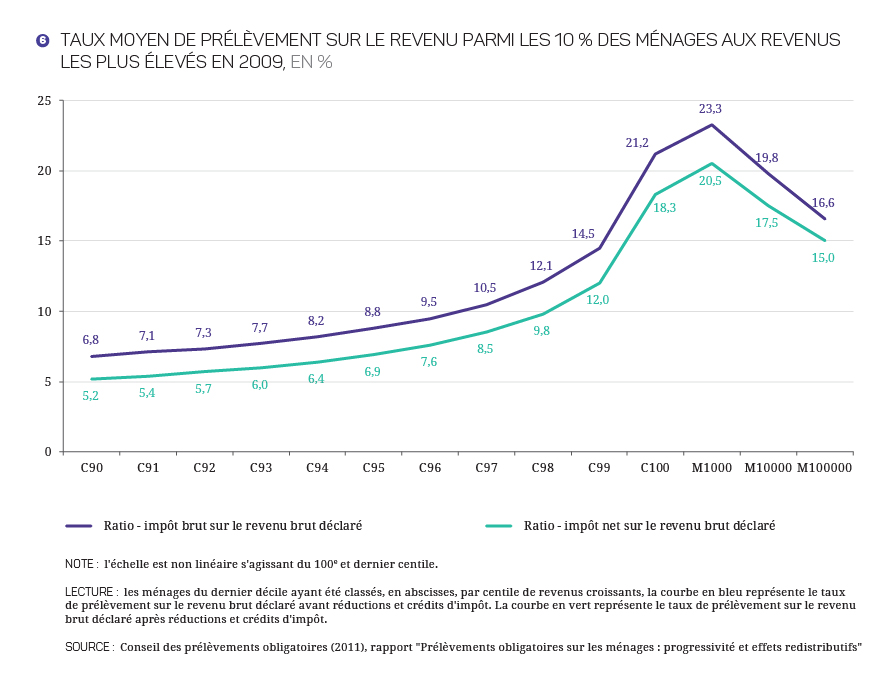

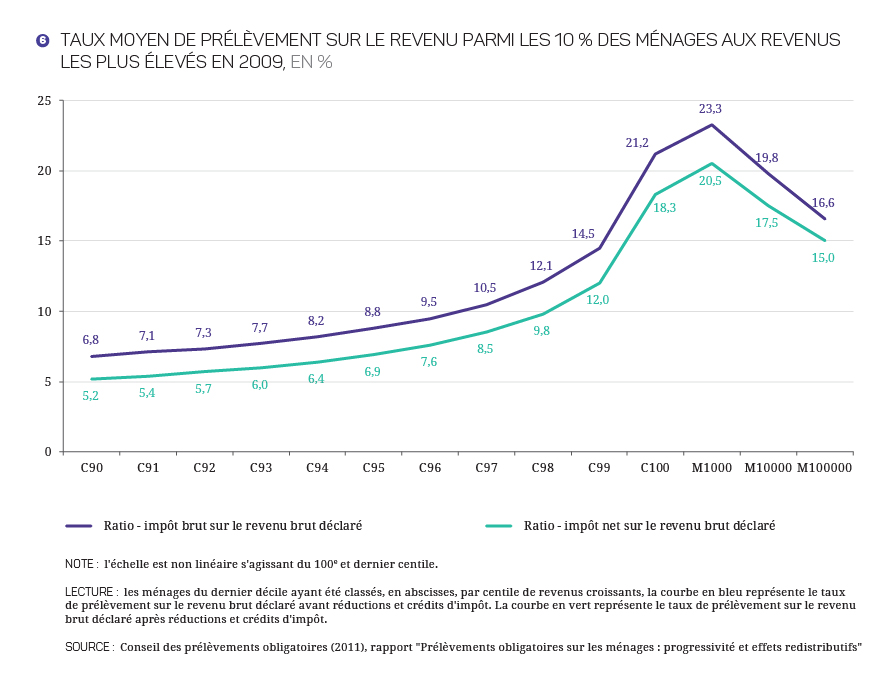

Dans ces conditions, la question de savoir si la progressivité de l’impôt est aujourd’hui appropriée, insuffisante ou au contraire excessive mérite d’être débattue. Certains affirment que recourir par trop à l’outil fiscal pour diminuer les inégalités de revenus découragerait l’esprit d’entreprise et obèrerait les capacités de croissance, pénalisant en retour les plus modestes. D’autres estiment au contraire qu’il subsiste des marges de manœuvre. En particulier, l’IR s’avère régressif pour les ménages à très hauts revenus, au-delà d’un million d’euros par an (graphique 6)[25].

Une proposition régulièrement évoquée pour augmenter la progressivité de l’imposition des ménages et la rendre plus lisible est la fusion entre l’impôt sur le revenu et la CSG, qui est aujourd’hui un impôt proportionnel. Fusionner ces deux prélèvements et appliquer un barème progressif à ce nouvel impôt accentuerait le caractère redistributif du système fiscal. Une telle réforme induirait une évolution profonde de l’imposition des ménages. Elle nécessiterait de reconsidérer de nombreuses niches fiscales et obligerait à choisir entre individualisation et familiarisation de l’impôt ; elle induirait une modification substantielle, à la hausse comme à la baisse, des contributions de chacun des contributions de chacun[26].

La question des inégalités de patrimoine

En France comme dans les autres pays, les inégalités de patrimoine sont plus fortes que les inégalités de revenu. Elles se sont accrues sur les vingt dernières années sous l’effet du boom des prix de l’immobilier entre 1997 et 2008, en polarisant la situation des ménages propriétaires de leur résidence principale et celle des ménages locataires. La dynamique des hauts patrimoines financiers a été comparable à celle des patrimoines immobiliers.

Les inégalités de patrimoine suscitent une inquiétude spécifique : elles risquent d’induire une dynamique auto-entretenue d’accumulation de richesses ‑ en matière de revenus autant que de patrimoine ‑, qui aboutit à un accroissement permanent des inégalités et à la reconstitution d’une société d’héritiers[27]. Les positions sociales ne seraient alors plus déterminées de manière méritocratique, par l’effort que chacun met à se former puis à travailler, mais résulteraient de rentes de situation, héritées d’une génération à l’autre.

Dans ce contexte, outre la fiscalité du patrimoine immobilier, la question se pose d’une refonte de la fiscalité de la transmission du patrimoine (droits de succession, donations entre vifs). À ce titre, Anthony Atkinson[28] prône par exemple l’instauration d’un impôt sur le capital que reçoit un individu tout au long de sa vie : chaque nouvel actif qui lui serait donné serait ainsi imposé à un taux marginal croissant avec le stock de capital déjà transmis. La progressivité appliquée au donataire, et non au donateur, constituerait une incitation supplémentaire à égaliser les patrimoines privés.

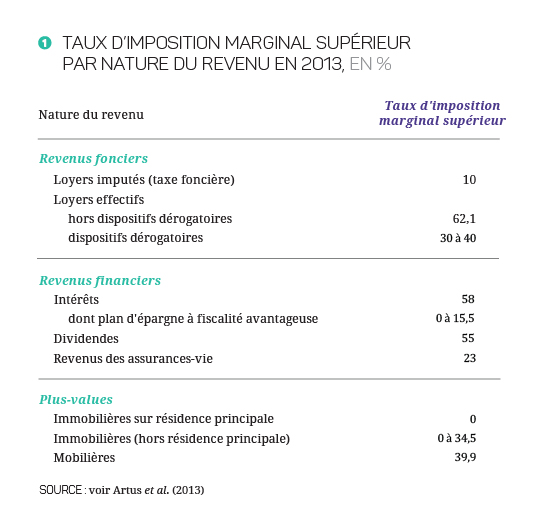

Rééquilibrer la taxation du capital

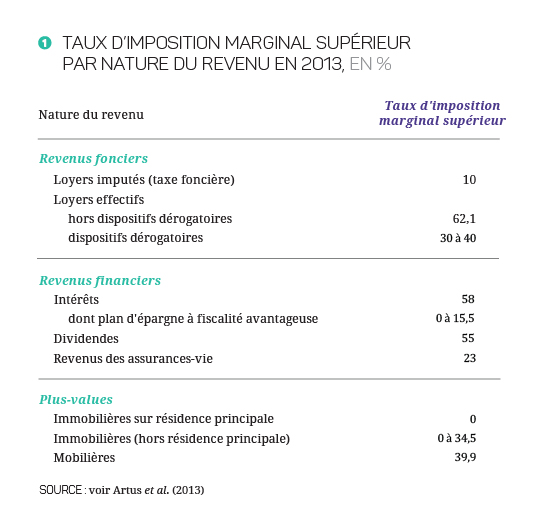

Aujourd’hui, en matière de taxation des revenus du capital, la France se caractérise par un système complexe, très hétérogène selon la nature du capital considéré (tableau 1), qui défavorise de facto l’appareil productif. En effet, notre fiscalité avantage les revenus qui sont tirés des patrimoines immobiliers et ceux tirés des supports d’épargne peu risqués, participant peu au financement de l’appareil productif (livrets défiscalisés qui financent le logement social, assurance-vie investie principalement dans des obligations d’État).

À l’inverse, le taux d’imposition qui s’exerce sur les dividendes et les plus-values mobilières est élevé au regard de ce qu’on observe dans d’autres pays. Ceci est d’autant plus dommageable pour la croissance du pays que le capital est aujourd’hui largement mobile ; il peut donc s’affranchir des frontières hexagonales ‑ particulièrement lorsqu’il est détenu par les ménages les plus riches ‑, sauf justement pour ce qui concerne l’investissement dans la pierre.

Ainsi, l’une des priorités pour la décennie à venir devrait être de renforcer l’attractivité des placements dans les activités productives relativement aux placements dans l’immobilier. Une évaluation rigoureuse des dispositifs dérogatoires existants et de leur contribution au financement de l’économie réelle est nécessaire[29]. Certains économistes[30] prônent une réduction drastique de l’hétérogénéité des taux d’imposition selon la nature du capital considéré, qui passerait par l’instauration d’un taux d’imposition unique. Pour les auteurs de ces propositions, ce taux pourrait correspondre à une « flat tax », ou bien être progressif, fonction du montant total des revenus du capital perçus.

S’agissant de l’immobilier, la taxation des revenus fonciers crée peu de distorsions économiques, la majeure partie de ces revenus étant assimilables à une rente et le capital immobilier présentant par nature un moindre risque d’être délocalisé. Une proposition régulièrement évoquée à ce titre est l’imposition des loyers imputés nets des intérêts d’emprunts[31]. Une telle disposition toucherait en premier lieu la classe moyenne propriétaire de sa résidence principale. Elle ne pourrait s’envisager que dans le cadre d’une réflexion d’ensemble sur la fiscalité qui la concerne. Une autre proposition serait d’actualiser fréquemment les valeurs locatives pour aligner la taxe foncière avec la valeur effective des propriétés.

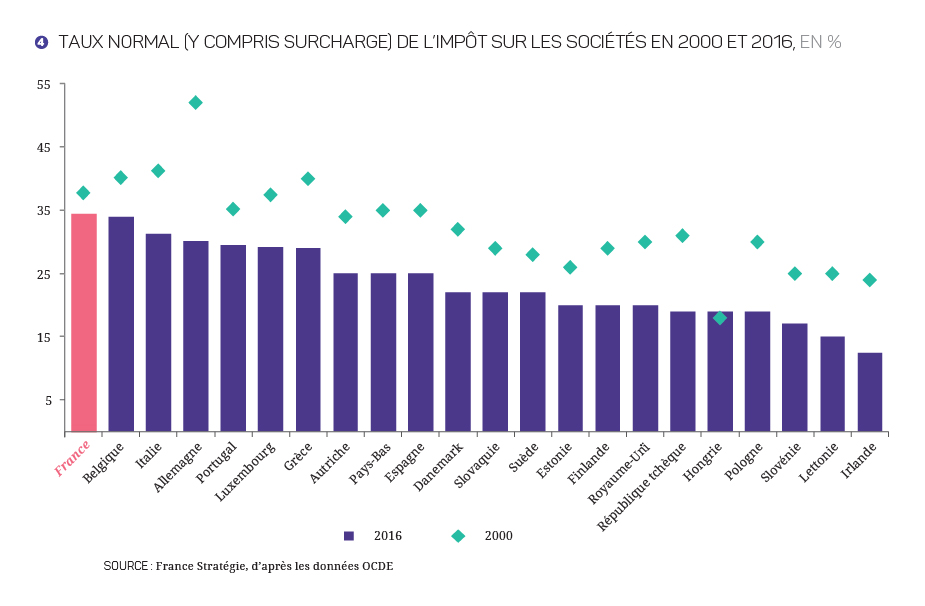

Au-delà de la réduction de l’hétérogénéité des taux d’imposition, il est envisageable d’aller plus loin et de favoriser par la fiscalité la prise de risque dans l’économie productive. Le financement de l’innovation et des entreprises de croissance pose des problèmes spécifiques, liés à la nature des financements requis et la mobilité des entrepreneurs. Une note récente du Conseil d’Analyse Économique (CAE)[32] constate un déficit d’attractivité de la France en la matière et propose de faire de la fiscalité un « levier de politique industrielle » dans un contexte caractérisé par des différentiels de fiscalité importants en Europe. Elle pourrait en particulier être plus attractive pour les capitaux étrangers investissant dans le capital risque et viser à encourager, à travers la fiscalité des plus-values de cession, les entrepreneurs à l’installation et au réinvestissement en France.

Assumer la fiscalité environnementale

La lutte contre les dommages environnementaux causés par l’activité économique humaine (changement climatique, épuisement des ressources naturelles) nécessitera, au cours de la prochaine décennie, le renforcement des dispositifs actuels d’intervention et le développement de nouveaux instruments. Le financement de la transition énergétique supposera également de dégager des ressources, avec des besoins estimés à environ 20 milliards d’euros par an (soit de l’ordre de 1 point de PIB)[33]. Dans ce contexte, la fiscalité environnementale[34] aura un rôle à jouer, pour deux raisons.

D’une part, l’environnement est un domaine où existent de fortes externalités négatives qui justifient l’utilisation de l’outil fiscal (principe pollueur-payeur). La taxation du contenu en carbone des biens et services produits et consommés permet d’envoyer le bon signal-prix aux agents. Parce que ceux-ci prennent ensuite librement leurs décisions sur cette base, elle représente un moyen efficient pour décarboner l’économie.

D’autre part, la France reste en retard en matière de taxes environnementales par rapport à ses voisins européens, malgré des efforts récents (mise en place de la contribution climat-énergie, amorce de rééquilibrage entre la fiscalité de l’essence et du diesel). Les coûts d’adaptation pour les différents acteurs seront d’autant plus élevés que la réorientation sera tardive[35].

Les obstacles à la mise en place d’une fiscalité environnementale sont élevés sur le plan politique et social, car celle-ci est souvent perçue comme procédant d’une logique punitive, qui pèse de manière plus importante sur les populations à faibles revenus ou sur certains secteurs d’activité. Cependant, tout ou partie du supplément de recettes induit pourrait parfaitement être affecté à un mécanisme qui soutiendrait les ménages modestes ou être compensé par la baisse d’autres impôts sur les entreprises.

Adapter la fiscalité à l’économie numérique

Du fait de ses spécificités[36], l’économie numérique pose de nouvelles difficultés à la fiscalité. Le caractère largement immatériel de ces activités et la difficulté à localiser le territoire de production et de consommation des services ouvrent des possibilités d’optimisation fiscale pour les grands groupes beaucoup plus importantes que dans le cas d’activités classiques. Le numérique transforme aussi en profondeur le fonctionnement de certains secteurs d’activité (taxis, hôtellerie, commerce de détail, etc.) et capte une part croissance de la valeur ajoutée générée auparavant par l’économie classique. Enfin l’émergence d’une économie de troc (données contre services) fait échapper certaines activités à l’impôt. Pour toutes ces raisons le numérique représente un risque d’érosion des bases fiscales.

Les problèmes posés par le numérique sont notamment liés à la dimension internationale des activités. La réponse à moyen terme passe nécessairement par une meilleure coordination fiscale et par l’élaboration de nouvelles règles adaptées aux spécificités du secteur. L’OCDE s’est emparé du sujet et a publié à la fin de l’année 2015 une feuille de route qui reste à décliner désormais en actions concrètes[37].